El entorno de las materias primas con el precio del petróleo descendiendo y sin encontrar suelo está afectando y puede castigar a muchas compañías, como podría ser el caso de Técnicas Reunidas. Goldman Sachs apuesta porque el sector va a pasar serias dificultades al igual que para el caso particular de la compañía española.

“En nuestra opinión, dado el panorama actual, y con más volumen y con el deterioro de precios esperados en 2016, hay una probabilidad de que aparezcan nuevos problemas, ya que se vuelve cada vez más difícil para las empresas de servicios acceder a los mercados de deuda”, indica la firma de análisis. “Identificamos Seadrill, CGG y Vallourec, Prosafe, Odfjell Drilling como los más vulnerables y observamos sin embargo, con respecto a Prosafe, que la empresa se ha asegurado y pre-acordado alguna financiación con los bancos”, añade.

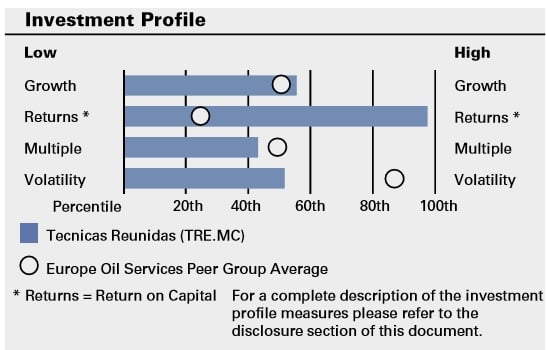

¿Por qué en este caso redujeron la recomendación sobre Técnicas Reunidas a neutral desde comprar? La entidad bancaria dice que desde que el valor fue añadido a la lista de compras el 15 de mayo de 2015, “el precio de las acciones se ha reducido un 12,4% frente al descenso del FTSE World Europe del 3,8%”. En este sentido creen que la relativa caída del precio de la acción mientras estaba en su focus list ha sido resultado de “la caída del precio del petróleo y los márgenes”.

%%%Le avisamos cuando Técnicas Reunidas llegue a niveles clave|TRE%%%

Así pues, Goldaman decidió rebajar la recomendación de la compañía desde sobreponderar hasta neutral puesto que esperan presión para su “caja neta y sus márgenes”.

“En nuestra opinión, la empresa no será inmune a la presión de los precios, lo cual dará lugar a márgenes más bajos en 2016 y 2017”, alerta la casa de análisis. “Si bien no vemos ningún problema en el conjunto del balance de Técnicas Reunidas, creemos que la generación de flujo de caja de la compañía lo hará deteriorándose como consecuencia pagos más bajos y retrasos en conseguir lo pagado”, apunta.

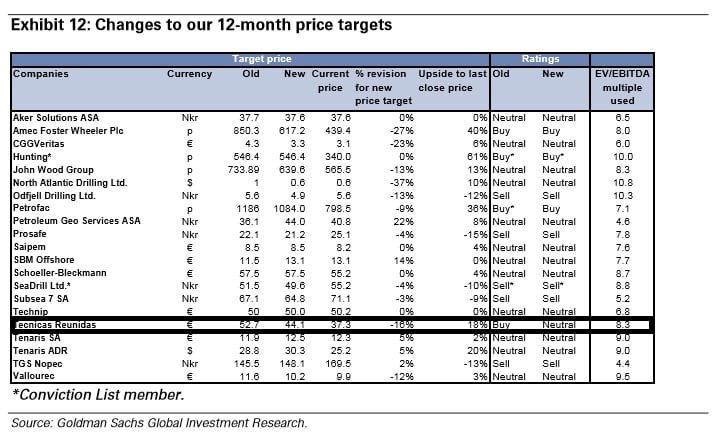

“Con respecto a la cartera de pedidos de la empresa estar en niveles récord, anticipamos la ingesta de orden inferior en el futuro”, comenta Goldman Sachs. Así, la región de Oriente Medio fue un importante contribuyente a la cartera de pedidos de la empresa, pero Goldman Sachs espera ver “retrasos en los nuevos proyectos que se están adjudicadando y presión sobre los precios, aunque no tan agresiva como se ve en el segmento de alta mar”. Por tanto, su precio o objetivo de 12 meses se reduce a 44,1 euros desde 52,7 euros.