Antes de que

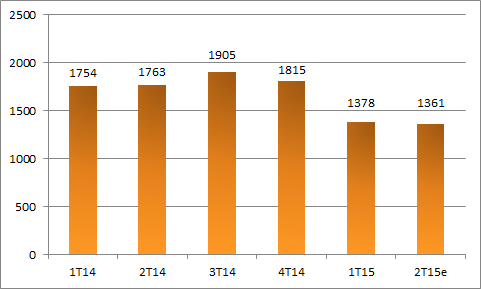

ArcelorMittal rinda cuentas el día 31, hoy la compañía ha comunicado al mercado las estimaciones de Ebitda por consenso de los expertos seguidores del valor. Este grupo, formado por 30 analistas, prevé que la siderúrgica anuncie un Ebitda de 1.361 millones de dólares ó 1.253,63 millones de euros. Esta cifra supondría un descenso del 23% con respecto a los 1.763 millones de dólares del mismo periodo de 2014.

EVOLUCIÓN EBITDA TRIMESTRAL ARCELORMITTAL (millones de dólares):

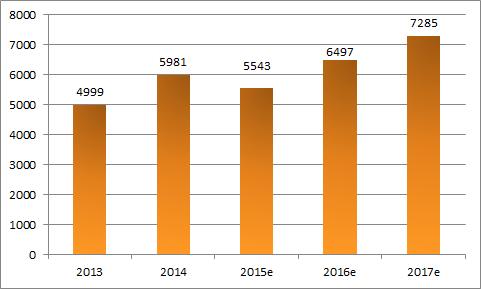

También supondría una caída con respecto a la cifra de Ebitda de los tres primeros meses de este año, cuando ArcelorMittal logró un resultado bruto de explotación de 1.378 millones de dólares. Además, para el cierre del año en consenso espera que la compañía reconozca un Ebitda de 5.543 millones de euros, 438 millones de euros menos que en 2014.

EVOLUCIÓN EBITDA ANUAL ARCELORMITTAL (millones de euros):

En cuanto a la cifra de ventas, el consenso de mercado también vaticina caídas comparadas. Para el segundo trimestre de 2015 calcula 15.525 millones de euros en ventas, frente a los 15.772 millones que registró entre enero y abril de este ejercicio.

Sin embargo, aunque para final de año los expertos no confían en que la empresa salga de los números rojos, sí creen que las pérdidas habrán disminuido un 69% con respecto a 2014. Para cierre de 2015 esperan un beneficio neto negativo de 294 millones de euros, frente a los 950 millones de euros de 2014. En este punto hay que recordar que en 2014 Arcelor ya logró reducir sus pérdidas a la mitad.

Por otro lado, ArcelorMittal habrá engordado su deuda y su ratio de apalancamiento en el último año. En concreto, el consenso de analistas espera que el monto de deuda suba este año casi 1.000 millones (algunas empresas del Ibex 35 no tienen siquiera 1.000 millones de deuda), hasta los 14.115,5 millones de euros. Además, también está en la lista negra de los más endeudados, pues su déficit supera en 2,57 veces su Ebitda este año, elevando el ratio desde las 2,20x del año pasado. En este punto hay que destacar un agravante y, es que, si ArcelorMittal no reduce la deuda, su apalancamiento aumentará más pues, como hemos visto, se manejan unas previsiones de Ebitda de 5.543 millones de euros, frente a los 5.981 millones del 2014.

Este afeamiento de las cuentas ha sido castigado en bolsa, con el penúltimo puesto del Ibex 35 y unas minusvalías bursátiles del 9%. Alfonso de Gregorio, director de gestión de Gesconsult, explica que "ArcelorMittal se ha quedado atrás por su exposición a emergentes y a empresas mineras de hierro". De hecho, la pérdida de valor de la participación en China Oriental (525 millones de euros) fue una de las causas de que la siderúrgica registrara números rojos en 2014. Sin embargo, las previsiones del grupo para este año contemplan un aumento de la demanda de acero en China del 1,5%, configurándose como la segunda región, después de Europa, de la que recibirán más encargos. Parece que, gacias a la mejora del ciclo, especialmente en los países desarrollados, soplan vientos a favor para el futuro de Arcelor, pues “hay y expectativas de crecimiento en la demanda de acero en Europa por el aumento del consumo, sector automoción, QE..etc”, explica Sara Carbonell, relationship manager de CMC Markets.

PREVISIONES EVOLUCIÓN DEMANDA DE ACERO PARA 2015:

.png)

También le puede interesar:

Las compañías del Ibex 35 más endeudadas y las que más han aumentado su deuda

Las empresas españolas también se la juegan en China

%%%Le avisamos cuando ARCELORMITTAL cambie de ciclo técnico|MTS%%%